央行信用管制主要考量因素

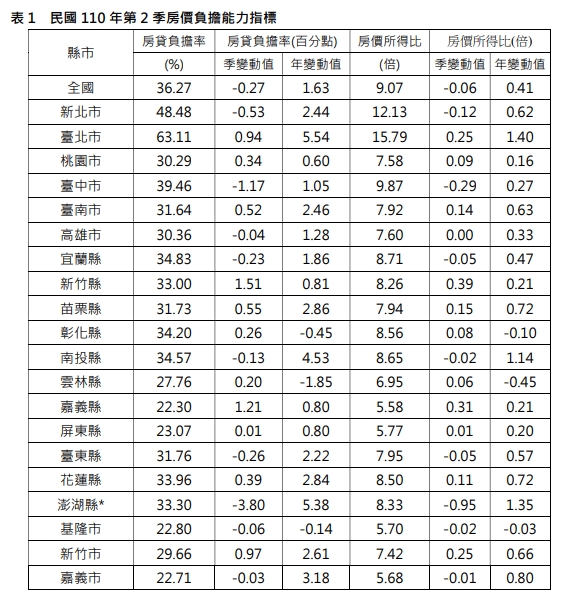

銀行不動產貸款餘額增加速度過快,這表示信用資源更加流向不動產市場(筆者:借得更多更急)。由於交易價格是由買賣雙方媒合出來的,但價格會在某段時刻跟符合生產力的價值脫鉤,這會使民眾產生不合理的感覺,如不吃不喝15年才買得起房、房地產漲幅速度比薪資成長快、貸款佔收入比重增加。相關指標如房價所得比(註1)、貸款負擔率(註2)。為避免發生風險過度集中的現象,有必要採取預防性措施,主要以下列三種情形,進一步控管金融機構不動產授信風險。

打房新規定-信用管制:修正重點說明 (央行理監事會後記者會簡報)

- 自然人持有2戶購屋貸款者續增,且主要集中在特定地區,規範無寬限期,有助降低借款人過度運用財務槓桿,並強化銀行授信風險控管。

- 近月銀行建築貸款年增率仍高,主因購地貸款大增,購地貸款成數上限降為6成(保留1成動工後撥款),有助抑制購地貸款過度擴張。

- 配合購地貸款未動工興建之成數上限下調,工業區閒置土地抵押貸款成數上限降為5成;另除外條款之「一定期間」採一致性標準為1年,有助加速借款人辦理工業區閒置土地之興建開發。

中央銀行對金融機構辦理不動產抵押貸款業務規定問答

央行要實行信用管制下,針對不動產抵押貸款業務有關的問答。在此羅列多數人較關心的問題回答,想了解更多可以搜尋《中央銀行對金融機構辦理不動產抵押貸款業務規定問答》

- 自然人名下房貸戶數之認定方式?

(1)金融機構應向財團法人金融聯合徵信中心(下稱聯徵中心)辦理歸戶查詢,自然人名下以房屋為抵押之擔保放款,且資金用途代號為「1」者(購置不動產) (簡稱「房貸」),或經金融機構確認其貸款資金之實際用途均為「購置不動產」者。

(2)「房貸」戶數應依擔保品數量認定,1 筆擔保品應認定為 1 戶「房貸」。 - 自然人申辦財政部「青年安心成家購屋優惠貸款」,是否須受本規定之規範?答:否。

- 自然人申辦特定地區第 2 戶購屋貸款,其出售第 1 戶房貸擔保品須具備哪些條件,第 2 戶房貸始可不適用本規定?

借款人須完成產權移轉登記,且清償債務並塗銷該筆房貸之抵押權,則特定地區第 2 戶購屋貸款始得排除適用本規定;惟如有涉及增貸者,應切結增貸資金非流向購買受本規定限制貸款條件之不動產。

結論

不動產這種資產類別,隨著時間夠長久,長期會隨著生產力因素而上漲(筆者:但這也不表示這是最適合持有的資產),但上漲的過程當中並不是直線向上,而是上下起伏慢慢上漲,如果外在價格與內在價值脫鉤,發生信用風險過度集中推升價格,就較可能面臨到某段時間大幅下跌的狀態,這種情況會影響到金融體系運作、風險發生的結果過於嚴重,這也是為什麼央行會做信用管制的原因。

若購屋者當時購買價格資金來源,來自於貸款比例更高,這會放大槓桿效應(註3),亦即放大了獲利與虧損的區間,也因為錢是借的,會受到時間因素跟利率因素較大的影響,萬一看到房地產短期大幅增長而受吸引上了這班列車的民眾,有可能過度信用擴張,負擔了本身承擔不起的風險。

註1:房價所得比

房價所得比=中位數住宅價格/中位數家戶可支配所得。

若房價所得比越高,則對房價的負擔能力越低。也是俗稱不吃不喝多少年才買得起房子的依據。

註2:貸款負擔率

中位數住宅價格貸款月攤還額/中位數月家戶可支配所得。

若家戶所得中,房貸支出的佔比越大,則房價負擔能力越低。

註3:槓桿效應

在房價高時貸款,若房價下跌,對貸款的人會產生擴大性的傷害,反之也會擴大獲利的結果。100萬自備款+400萬貸款買的房,漲100萬相對於自有資本是漲1倍,跌100萬相對於自有資本是本金沒了。500萬全現金買房,漲跌100萬都是20%的事情,對決策者的風險承受度會不一樣。

主要資料來源:

- 9月23日央行理監事會後記者會簡報

- 中央銀行對金融機構辦理不動產抵押貸款業務規定-Q&A

- 內政部不動產資訊平台110Q2住宅價格指數、110Q2負擔能力發布內容

衍伸閱讀:

★ 看完文章後想定期收看最新文章,歡迎 訂閱電子報。

★ 如果有相關財務問題想要諮詢,歡迎 填寫表單預約。