你買的保險真的保險嗎?

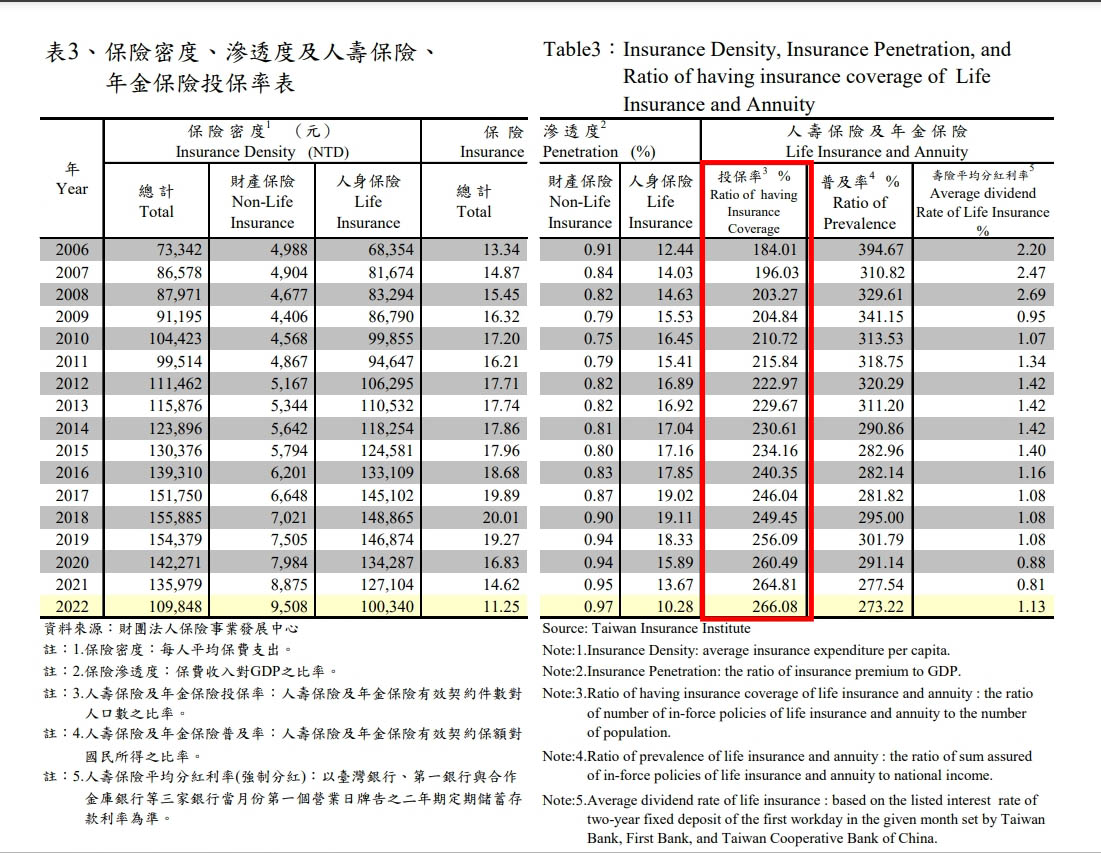

買保險是台灣人的家常便飯,光是人壽保險及年金保險的投保率在2022年就達到266.08%,意思是有效契約件數,每人平均有2.66張保單,而且這個指數是逐年上升的。

越來越多人買保險,這表示是保險意識抬頭嗎?我們可以思考一下,自己清楚保單的內容嗎?還是包含許多人情保險、自己都不清楚的保險呢?

買保險是個有效面對風險的方法,但還是有許多前提需要留意,尤其是購買保險是要支付成本的,萬一購買的保險商品你並不需要,就變成花了錢買了不太需要的東西,並沒有把錢花在刀口上。

保險是要解決承擔不起的風險

保險真的要帶給我們的保障是,萬一我們不想要的事情發生時,啟動保險來幫我們承擔。我們無法一味期待壞事不發生,因為無法確定的事情才是風險,而無法承擔這個風險就是最大的風險。

我們並不需要把所有風險都轉嫁保險承擔,因為這樣反而可能因為保費太貴,拖垮你的生活跟未來。我們需要保險轉嫁的事情是,發生機率雖然不高,但一發生就可能讓你生活過不下去的事情。就好像我們下雨撐傘或穿雨衣一樣,是為了讓重點部分不濕透了,但其他褲腳或鞋子濕了至少不太影響我們的活動。那有哪些是我們必須考慮轉嫁給保險的風險呢?(不表示你一定要買相對應的保險,但需要考慮過自己的需求):

1.需要考慮保險轉嫁的風險(發生了會對生活有巨大影響):

(1)醫療:

這包含比較重大的醫療行為(小病就自己處理就好),在現在的醫療型態,建議還是要以有實支實付的醫療險為準(醫療水準提升影響住院天數降低,平均住院花費有65%在藥費、雜費、其他費用),日額型已經不再是重點(也不特別列出意外險,因為比較大的風險缺口中,買一般醫療險本來就包含疾病跟意外的範圍)。

(2)重大傷病(含癌症):

重大傷病內容可以參考衛生福利部中央健康保險署公告,全民健康保險重大傷病內容,共計30大項。萬一得到重大傷病,最直接影響的是工作能力與生活,因此需要考慮萬一工作跟生活受影響的花費,讓自己有機會重返職場,或至少能啟動失能保險、壽險。另外癌症可能需要獨自考慮,因為積極治療癌症的費用會遠高於其他重大傷病。

(3)失能照護:

萬一不幸失能,除了影響工作與生活,甚至有需要被照護的可能,尤其一旦久病臥床,可能會拖累心愛的家人(無論家人照顧或請人照顧都會是相當的負擔)。

(4)身故:

身故要考慮的是,萬一自己不幸走了,那有哪些責任未了,如小孩子跟父母的教養及孝養費用、對另一半的照顧、各種貸款餘額……等。

(5)對第三人責任:

這意思是萬一發生某些事情,導致我們對其他人有責任,我們不能讓這個責任拖垮自己及家庭的生活。比較常見的保險轉嫁有汽機車責任險、產品責任險、雇主責任險……等。

2.不需要考慮保險轉嫁的風險:

(1)投資:

保險不是投資最好的方式,保險是為了放大槓桿,以小保費換得大保障的方式,投資可以依據自己的人生目標,自行打造投資組合。

(2)儲蓄:

有些錢的使用可能是為了短期需求,譬如明年買房的頭期款,這個預計使用的時間比較近,不適合投資(波動比較大)也不適合用保險做儲蓄(有年期限制),反而應該將錢存到銀行做準備。

(3)退休:

退休跟投資需求比較接近,退休通常離現在的時間比較遠,我們常說時間可以沖淡一切,其實也包含風險,因為更有調整及檢視財務狀況的空間。我們可以運用財務規劃,確立目標跟執行方法,再打造長期的投資組合來準備。在這種前提下,運用保險準備退休不會是首選。

現在買保險是為了以後不用買保險

前文有提過,買保險不是面對風險的唯一方法。因為購買保險需要考慮保險支出,這些支出如果過高,會影響到儲蓄的累積,以及是否有足夠的現金流投資為未來準備。

在這樣的前提下,保險有個重點是,要保的是眼前的風險,不是遙遠未來的風險。因為這種風險不一定會發生,我們擔心的是有沒有能力承擔這些風險。如果當你財務規劃好,資產累積到可以處理原本需要保險轉嫁的需求金額,那不一定需要保險。

反而如果因為擔心未來沒有保險,卻買了終身型的保險,可能會造成下列影響:

- 保費太貴或保額太低:

因為這把未來考慮的風險都拉到近20年內繳費,如果不想保費太貴那保障就會低;想要保障高就影響到保費支出壓垮生活。 - 通膨影響:

你現在保障的金額,並不會隨通膨成長,有可能當下自己覺得保障還可以,卻在未來要用到時,才發現一點都不夠用。 - 保障型態改變:

無論是需求改變(小孩子長大或房貸繳完了)或者醫療型態改變(如醫療手術越來越進步,不可能迎合舊保單而使用舊的醫療行為),終身型的保單都沒什麼彈性調整的空間。

需要做到三件事,讓自己決定需不需要保險

- 確定目標跟需求:

前文提到那些發生了會對生活有巨大影響的風險,實際的需求金額會是多少呢?我們就需要將這幾種風險的需求評估進去,例如小孩子跟父母的教養及孝養費用、對另一半的照顧、各種貸款餘額……等。但不定將這些金額當作保額的需求,像貸款餘額其實仍然可以有轉貸延緩時間、將房子賣出等其他選項,所以可以仔細評估解決的方式。 - 檢視財務狀況:

在考慮風險的需求時,也需要考量保險的支出變化,跟自己現在財務的影響。萬一你年收入有100萬,卻有60萬都在支出保險費用,這會排擠到生活品質,以及影響到,是否有足夠儲蓄累積資產來面對未來。如果說確定抓一個預算評估保險支出,在確定目標跟需求後找出對應的保險,保險費用約占收入的10%-15%左右,大致上能符合需求。 - 確立資產累積的計畫:

保險只是個面對風險的策略,我們考慮資產不夠應對重大風險時,才需要保險轉嫁風險。因此需要考慮未來生活及目標需要的金額,在盤點收入及支出的情況下,能有多少儲蓄打造穩固的投資計畫。在什麼時間點,我們可以有不需要保險的自由。

整體的財務規劃及風險評估可以自行先嘗試看看,如果有遇到許多不容易評估的細節,也歡迎跟定方財務顧問或查爾獅預約一次30分鐘免費的線上諮詢,來了解彼此的想法,讓自己也更清楚「風險轉嫁」對自己的影響喔!

延伸閱讀:

★ 看完文章後想定期收看最新文章,歡迎 訂閱電子報。

★ 如果有相關財務問題想要諮詢,歡迎 填寫表單預約。