Case

個案分享

【個案分享】

年收破百萬,存款卻卡關?做好人生財務規劃,每年儲蓄多存下20%

收入高是美滿人生的保證嗎?

小方在台南科學園區某公司擔任工程師,收入待遇還不錯,親友也人人稱羨,想說現在自己也40歲了,而且並沒有很渴望一段婚姻,想著只有自己一個人的話,應該要有不錯的生活品質,把生活過得愉快是小方最在意的事。

小方一直以來維持差不多的生活型態,但卻在40歲時發現,自己的存款怎麼只有10萬元,於是他開始擔憂自己的未來,真的能像自己原本所想愉快過生活嗎?

小方現況盤點

- 小方年收入142萬。

- 小方年支出約114.6萬。

- 小方每年約可以存下27.4萬。

- 小方5年前買了700萬的房,當初貸款560萬,貸款年期30年,利率1.69%,每月還款19,842元,目前餘額約485萬。

- 小方目前存款10萬,保單價值準備金9萬。

- 小方剛買一台奧迪的新車200萬。

(筆者:以下說明的金錢單位是新台幣的「元」)

★小方收入表: 小方對收入還算滿意

| 項目 | 小方 | |

| 每月收入 | 年度收入 | |

| 薪資收入 | 85,000 | |

| 年終及三節 | 350,000 | |

| 其他補助 | 50,000 | |

| 年度總收入 | 1,420,000 | |

★小方支出表:這是存不下錢的最大原因

1.小方各項支出金額偏高,因為小方覺得自己收入不錯,應該要有比較好的生活品質,但這些消費習慣就像隱形支出,累積在日常花費上面,而且難以察覺。(參下圖支出表)

2.小方年度保費10萬,卻有6萬是儲蓄險,保費的配置上許多花費不是目前所必需的。

3.小方年度旅遊加休閒費用10萬,每年一個人的旅行是他很享受的一部分,但這也是一筆不小的支出。

| 項目 | 小方 | |

| 每月支出 | 年度支出 | |

| 飲食 | 13,000 | |

| 治裝、化妝 | 20,000 | |

| 水電瓦斯 | 1,300 | |

| 大樓管理費 | 3,000 | |

| 通訊費 | 799 | |

| 交通、車輛保養 | 1,500 | 20,000 |

| 進修、書籍 | 3,000 | |

| 運動休閒娛樂 | 1,000 | 100,000 |

| 醫療保健 | 12,000 | |

| 雜支 | 2,000 | |

| 紅白包、交際 | 2,000 | 6,000 |

| 公益 | 10,000 | |

| 家電、家具修繕 | 40,000 | |

| 父母孝養 | 10,000 | 36,000 |

| 所得稅 | 74,040 | |

| 房屋、地價稅 | 8,498 | |

| 燃料、牌照稅 | 17,860 | |

| 勞健保 | 2,413 | |

| 保費 | 100,000 | |

| 貸款支出 | 19,842 | |

| 個人年度支出 | 1,146,446 | |

收入支出表可以判斷自己怎麼累積財富,資產負債表則是累積的結果,金錢沒有不見,只是看它變成甚麼東西。但萬一累積太少,就會影響到生活以及未來目標能否達成。

★小方資產負債表:沒有太多現金結餘,負債僅一筆房貸

| 項目 | 小方 | |

| 資產 | 負債 | |

| 現金 | 100,000 | |

| 保單現金價值 | 90,000 | |

| 房貸 | 5,600,000 | |

| 個人生息資產/總負債 | 190,000 | 5,600,000 |

| 備註 | 因房跟車沒有打算變賣,這類自用資產不在這邊計算 | |

★小方人生目標:最在意並想達成的目標

1.工程師生活很爆肝,小方想要55歲退休,並為30年的退休生活做準備,每年78萬。

2.退休後能去南極跟北極旅遊,花費120萬。

3.再15年換一次車,想換奧迪高階一點的車款,準備300萬。

| 目標項目 | 小方 | |

| 年度 | 一次性 | |

| 15年後換車 | 3,000,000 | |

| 退休後南北極旅遊 | 1,200,000 | |

| 退休金 | 780,000 | |

★小方是否能照原本生活模式達成各種目標?(筆者:需考量每年2%的通膨增加計算)

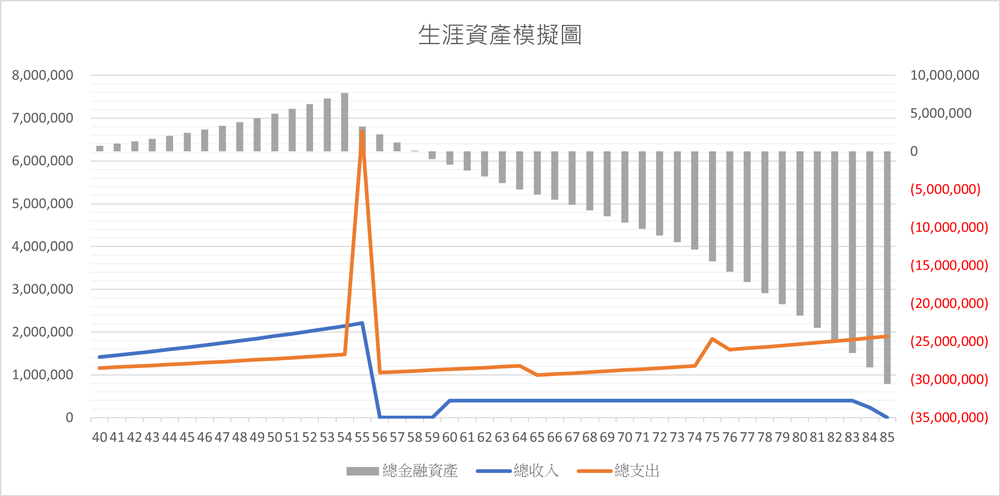

小方寫完收入支出表,才知道自己花費比想像中多,也難怪存不下甚麼錢,做了財務規劃後,生涯資產模擬(如上圖)顯然是無法達成各項人生目標的。小方的確可以選擇55歲退休,也能在退休那年去南北極遊玩、買一部更喜歡的車。但在58歲左右就會沒有錢滿足原有生活,勞保退休金及勞工退休金共每月領取29,072元,無法滿足原本每月65,000元的缺口,因此資產只能使用到58歲。

| 項目 | 小方 | |

| 月退 | 一次性 | |

| 勞保退休金 | 15,902 | |

| 勞工退休金 | 13,170 | |

| 個人退休金 | 29,072 | |

| 備註 |

|

|

小方人生計畫調整

經過與小方討論調整方案,確認自己的價值觀與優先順序後(筆者:討論會使小方更明確哪些目標對自己更重要,而做出取捨的優先順序),做出以下的調整,並確認目標都可以因為調整而達成:

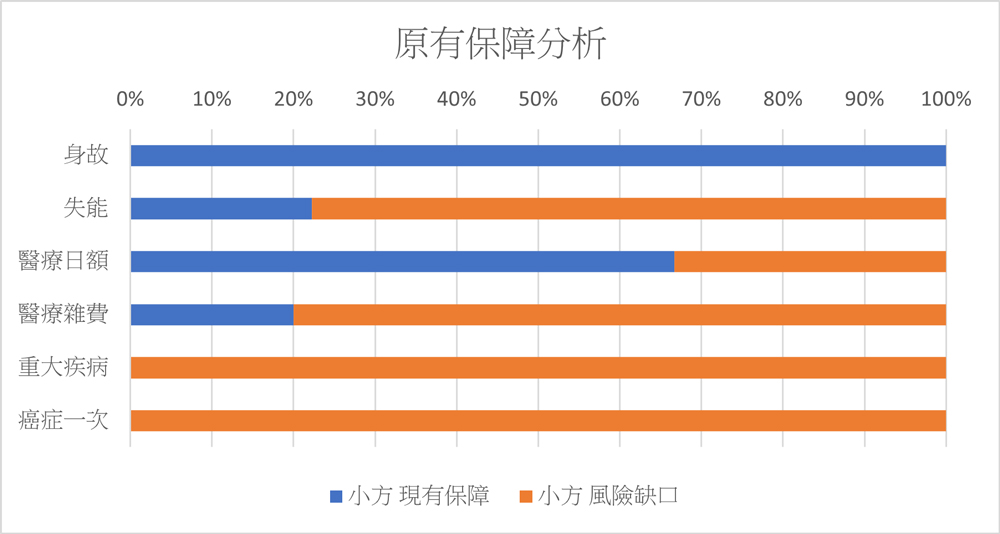

1.原本保費每年10萬塊做了調降,因為保險的功能要解決的問題是,一旦發生事故,是否會影響到生活的各種風險與責任問題。所以需要調整成適合自己的保險,萬一發生事故需要負擔甚麼責任,再依自己的收入支出與資產負債狀況來確定保額,並衡量保費預算對整個人生的影響。

小方的儲蓄險需要減額繳清(筆者:減額繳清是指保單目前所累積的價值準備金,做為一次繳清的費用,改成保障內容、期間不變,僅保額降低,並且以後不需再繳費),並補足原本在失能、醫療、重大疾病、癌症治療……等的缺口,調整保險狀況後,保費反而下降到每年6萬。

2.延後5年退休,帶來的效益是每月增加6,687元的退休金,並且增加了5年的主動收入。

| 項目 | 小方 | |

| 月退 | 延後退休月退 | |

| 勞保退休金 | 15,902 | 18,741 |

| 勞工退休金 | 13,170 | 17,018 |

| 個人退休金 | 29,072 | 35,759 |

| 備註 |

|

|

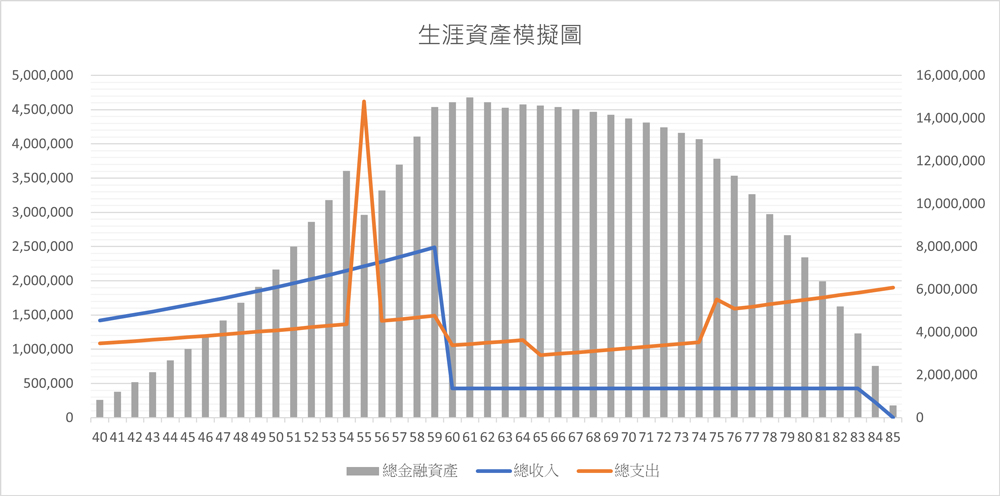

3.規劃調整了支出,因為可調整項目都是規劃討論時,自己衡量的選項,所以如果符合原本計畫的消費就可以執行,不符合的消費也可以忍得住,年支出減少78,000元,每年儲蓄多存下28.5%。

(1)旅遊休閒每年繳少20,000元。

(2)保健食品每年減少6,000元。

(3)進修與書籍費每年減少12,000元。

(4)保費每年減少40,000元。

4.退休換車改成奧迪同級價位的新車,目標預算減少100萬;原本退休後的南北極旅遊,決定改成只去北極,減少80萬的目標預算。

5.當開始每個月都能夠有結餘,每年財務狀況都能越好轉時,才能建構長期的投資組合架構,而不是把投資當作賭一把的行為。依小方的狀況而言,考量過投資適合自己的策略,建構退休前複利6%的組合,退休後因為主動收入減少而改為複利3%的組合(筆者:複利的概念是獲利不需要花掉,而是繼續滾入本金,隨著時間效益會越高。以100塊複利6%來說,10年是179塊、20年是321塊、30年是574塊,30年就有獲利接近6倍的效果。)。

★經由規劃調整後,所有目標都能夠達成:

調整後的結論

當與小方做出財務上的各種討論,確實地讓調整方案可以落實,我們就會知道規劃的結果,將他的想法做出甚麼具體呈現。這也可以使小方決定如何去執行,也更清楚自己的價值觀是甚麼,並在執行落實上依照設計進行,而且每年檢視各種狀況變化,是否需要調整,才有信心向著目標前進。

這時達到的效果就像是規劃旅遊一樣,我們明確知道自己想要的未來目的地在哪,如何設計路線、需要搭乘甚麼交通工具、做好旅途的準備。即便未來可能遇到各種狀況,如飛機延遲、車禍、天候路況問題、塞車……等,人生也都會有各種意外,但我們只是依照原本的規劃,而去修正路線及處理問題,仍然向著目的地前進。

後記

小方財務規劃了2年後,我們在每年的財務檢視過程中,小方有對筆者反應最近的狀況。小方規劃後知道每一個消費影響的是甚麼目標及生活,計畫性的花費不會不敢花,沒計畫性的花費也能夠不衝動,照著計劃自然錢就存下來了。而且都是照自己價值觀去設計的,並不是痛苦的節省,反而有安心踏實的感覺往目標前進。

也因為我們在設計財務規劃上,必須有比較保守的考量,這樣遇到各種特殊意外時,都能有比較彈性調整的空間。(筆者:生活預算高估一些、通貨膨脹比率設計高估一點、投資報酬率設計低估一點……等。)所以小方執行計畫後的資產累積,比預期積累更多,照目前超越執行進度的累積,很可能退休時的換車或者南極旅遊可以不需要妥協,能照原本自己最希望的模式進行。當周年財務檢視我們發現這件事的時候,都非常雀躍,也知道照著執行的計畫,都會有各種美麗的驚喜。

衍伸連讀:

《企業財務健檢:了解公司財務健康狀況,減少支出、提高公司獲利率》